私が株式投資を本格的に始めたのは2006年くらいですが、正確なデータが残っているのは2012年からなので、そこからの投資成績を振り返りたいと思います。

どんな銘柄をどれだけ持っていたとか、数字以外の部分の記憶はあやふやなので細かくは書けませんが。

2012年

01月:-1.8%

02月:-0.2%

03月:-1.9%

04月:+4.3%

05月:-13.7%

06月:+14.7%

07月:-6.8%

08月:+2.4%

09月:+6.1%

10月:+10.7%

11月:+24.6%

12月:-2.7%

年間:+35.0%

民主党政権の終わりが明確に見え始めた11月、保有していた銀行株が値上がりし、年間成績を大きなプラスで終えることができましたわ。

この年は本業がうまくいかなくて、翌年の税金を支払う為に証券口座からかなりの額を抜くことになり、金融資産ベースでは増やすどころか減らす結果となってしまいました。

ここで運用資金を減らさずにアベノミクスの初動に乗れていたら、利益はどれだけ嵩上げされていたのでしょうか?

いろいろなタイミングがあまりにも悪かったです。

2013年

年間:+103.9%

私のベストシーズンになってます。

日経平均が約55%上げ、もっともっと凄い利回りで運用していた人がたくさんいた年なので、相対的に見たら大したことないのかもしれませんが。

当時の主力は(2159)フルスピードなどのASP株で、フルスピードだけでも2バガーくらい取れていたはず。

また、この年も生活費を捻出するためにかなりの額を証券口座から出金していて、種銭(入金額から出金額を引いたもの)はほぼゼロという状態になりました。

2014年

年間:+2.9%

日経平均の上げが約10%に対して、私の利回りは2.9%と低調でした。

持ち越した(2159)フルスピードが、去年の急騰の反動で一気に下落し、含み益を減らしてしまったのが原因です。

利確タイミングが下手なのはこれ以前から悩んでいたのですが、この時ほど後悔したことはありませんわ。

2015年

年間:-21.7%

日経平均と同じく12月に大幅な下げに見舞われてしまい、年間成績は-21.7%とマイナスでしたわ。

2015年の主力株は(3912)モバファクで、ソーシャルゲーム株が軒並み高評価される中で出遅れていたのと、運営する駅メモのポテンシャルは高いと思ったので資金の大半を投じましたが、大きな含み益を持ったと思ったら翌月にはマイ転したりと、ゲーム株のボラリティの大きさに振り回された1年でした。

2016年

年間:+41.4%

モバファクを利確した後に主力になったのはIBJ(6071)。

少子化対策の大本命である婚活セクターで注目しています。

リンクバルやネットマーケティングと言った競合もありますが、IBJは下流から上流まですべて押さえている強みを持っています。

世の中にある出会い事業はマッチングアプリに代表される出会い系サイト、街コンや婚活パーティーのイベント、お見合いを仲介しる結婚相談所、相席系の飲食店などが現在ありますが、これからまた新しいトレンドが生まれる可能性は多々あります。

その時にいろいろできる下地があるIBJがチャンスをものにする可能性は高いかなと。

既存事業の優位性が高まっているのが一番の購入理由ですが。

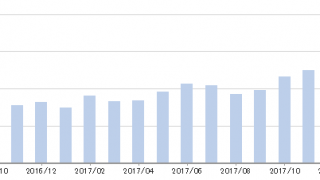

2017年

年間:+32.4%

年間の利回りは+32.4%。

上半期は(6181)パートナーエージェントがクソIRを連発して大変だったのですが、損切りして作った資金を(6071)IBJと(6030)アドベンチャーに振り分けてから状況が好転しました。

保有後にどちらも上方修正を出し、増配や自社株買いなどもあって、大きくプラスで終わることができました。

アドベンチャーは格安航空券予約サイトのskyticketが主力事業で、さらにその周辺事業を拡大させていくことで顧客単価を上げている企業です。

(ホテル予約はエクスペディアとのAPI連携でアフィリエイトみたいなものですが、好調の空港レンタカー予約は独自サービスとなっています)

競合にはエアトリを運営するエボラブルアジアがありますが、この企業はITオフショア開発なども手掛けており、OTA専門ではないので私はあまり興味がありません。

(DeNAトラベル買収して一気に競合になりましたけど・・・)

どちらかというとオープンドアの方が競合になる気がします。

アドベンチャーと言いますか、OTA(オンライン・トラベル・エージェント)に興味を持った理由は、対面式の旅行代理店の売上がまだまだ大きいから。

HIS:4400億円

日本旅行:4200億円

アドベンチャー:800億円

※平成29年度取扱額

そこそこの規模の駅前には必ず旅行代理店があり、どう考えても手数料が高いそれが街から消え始めるまではOTAには伸びしろがあると思います。

情報のまったく無い秘境に行くとか、値切り交渉ができる大人数の団体旅行とか、海外挙式のような特別なプランを希望するとかじゃない限り対面式の旅行代理店で買う必要はありませんので。

ツイッターで「スカイチケット」と検索すると次の2つの悪評が目立ちます。

・手数料が高い

・サポート対応が悪い

国際線でANAとJAL以外の航空会社の航空券を買っている人は、多少手数料が高くても日本語で航空券が買える、わざわざアカウントを作らなくて良いと言った利便性を享受していると思うから、手数料に文句を言っているのは国内線のLCCを利用している層だと思います。

5,000円の航空券買うのに取扱手数料が2,000円、クレジット決済手数料が1,000円とか掛かってしまうので、コストパフォ-マンスはとっても悪いです。

私ならスカイチケットで直接買わず、価格調査に利用するだけで、公式サイトに買いに行くと思います。

利用者数を増やしていくならば、手数料を下げた方が良いのではと最初思いましたが、それは違うと後で気がつきました。

競合にシェアを奪われているのならば価格競争をしかける意味はあるけど、売上を伸ばしていたり、シェアを拡大している状況で値下げをする必要はありません。

高利益率を自ら手放す必要はありません。

できるだけ安く物を買いたいだけの消費者の目線と投資家の目線は異なります。

サポート対応についてはユーザーが甘え過ぎと言いますか、勘違いしていると思います。

アドベンチャーがベンチマークしているのはブッキングドットコムなどの海外OTAで、それらと同様のレベルのサポート体制はあると思います。

スカイチケットに対して文句を言っている人たちは、JTBやHISと言った対面式の旅行代理店や、ANAやJALと言ったレガシーキャリアで購入した時と同じ感覚なのではないでしょうか?

高い手数料を払っていれば文句を言う権利はあると思いますが、安かろう悪かろうの商品を購入して文句を言う人の神経が私には理解できません。

「お客さまは神さま」を勘違いした日本の消費者の意見に惑わされずに、OTAとしてはこれくらいあれば問題無いと言ったレベルのサポート体制を維持して、高コスト体質にはならなようにして欲しいです。

2018年

年間:-21.4%

大きく勝ったり、大きく負けたりの不安定な1年で、最後に月次で-26.2%という派手なマイナスをくらってしまいました。

12月で年次がマイ転してしまった人は私以外にもたくさんいるのではないでしょうか?

IBJの圧倒的成長は終わりました。

・平成30年12月期 第1四半期決算短信〔日本基準〕(連結)

http://v4.eir-parts.net/v4Contents/View.aspx?cat=tdnet&sid=1584973

・平成30年12月期第1四半期 決算説明資料

http://v4.eir-parts.net/v4Contents/View.aspx?cat=tdnet&sid=1584983

決算明けの月曜、寄らずのS安でした。

成長期待から買われている銘柄の成長が止まればこうなるのは明確。

総会に出席した時にで「17年度が良すぎたため」と言う話を聞いたときに売りに転じないといけなかったと反省です。

3月にアマゾン(AMZN)を購入。

購入理由はどんな事業モデルなのか理解しやすい、日本語でも情報が入って来る、大企業なのに成長期待があるからです。

外国株に分散投資したいですけど、手間とリスクは増やしたく無いですから。

一番のリスクは独占禁止法への抵触くらいで、それ以外は特にニュースを追わなくても良さそうですし。

アマゾンに対する投資戦略はただひたすら買い上がり(ナンピン)です。

リーマンショックの時もそれが正しかった訳ですから、物凄い不況が来そうになっても(来ても)そのスタンスを変えないつもりです。

経営者が変わったり、経営方針が変わったりしたら、その時には考え直さないといけませんが。

私の今くらいの資産規模だと4分の1くらいは外国株にしたいと考えています。

日本は少子高齢化が進み、成長があまり期待できないので分散は必須だと思うのですが、今はまだ攻めの投資をしたいので、勢いのある個別を探しやすい日本株の割合を一気に減らすことはできません。

そういう投資は5銘柄以内しか私には無理なので、資産が増えたら外国株の割合も増えていくと思います。

ってことで、VISA(V)も買いました。

キャッシュレス化がどんどん進んでいく中、どこがそのシェアを取り成長していけそうなのかをずっと考えていて、クレジットカード会社に転換して好調だった丸井グループ(8252)を保有してみたりもしましたが、最終的に世界ナンバーワン国際ブランドのVISA(V)をポートフォリオに追加することに決めました。

楽天カードが単体企業だったらそっちにしていたかもしれませんが、金融での利益を他で無駄使いしているイメージしか持てなかったので・・・。

メタップス(6172)のpringとか、QRコード決済が普及したらクレジットカードはどうなるのかな?とも思っていたのですが、国を跨いで利用する場合は不便だからクレジットカードが無くなることは絶対にありえなそう。

QRコード決済は店舗の端末導入費用が安くなるのは良いことですが、外国人旅行者は日本規格のQRコード決済サービスに加入している訳も無いので、個人商店が対応するメリットはほとんど無いと思いますし。

そもそも僕自身が1番便利な決済はクレジットカード決済だと思っていますし。

電子マネーやQRコード決済は面倒なので天下を取れるとは思いません。

VISAを購入するうえで1番ネックだと思っていたのが成長余力です。

カード決済金額が増えればVISAの取扱高も増えていくのですが、シェアをすでに大きく取ってしまっているので、劇的な伸びは期待できないかもしれません。

しかし最近その心配は無さそうな動きが相次いで出て来ました。

まずコンタクトレス決済の普及がかなり進み始めたこと。

レジでの決済だけでなく、地下鉄などの交通機関でも直接利用できる方向性に進んでおり、大きな市場を全部取れる可能性があることです。

(国や地域によって異なる交通系ICカードを持たなくて済むようになる。)

新今宮の南海の改札にvisaタッチのやつあった。これもっと増えて欲しい。って言うか国策でインバウンド頑張るつもりなら増やせよって思う。 pic.twitter.com/fuERTTh7Q7

— 貧困ぽよ😢 (@kabuyupoyo) May 27, 2022

次にQRコード決済のセキュリティ問題が話題になっていることです。

日本ではQRコード決済を普及させようとしていますが、中国では非接触型に変えていこうという動きになっています。

頻繁に発生する少額決済をカード業界が手に入れることができれば、企業価値はまだまだ伸ばしていけるのではないでしょうか?

2011:17→25(+47%)

2012:25→37(+48%)

2013:37→55(+48%)

2014:55→66(+20%)

2015:66→77(+16%)

2016:77→78(+1%)

2017:78→114(+46%)

2018:114→131(+12%)

2019:131→181(+38%)本読んだりして一生懸命勉強するよりも何も考えずにビザ買ってた方が投資成績良いの悲しみしかない😢

— ゆうぽよ (@kabuyupoyo) December 11, 2019

ビザの株価の推移をちょっと調べてみたのですが、8年で10バガーしていました

8年前にビザに全ツッパしていれば私も億れてたんですね・・・

2008年9月のリーマンショック前の高値が20ドルくらいですので、そろそろ恐慌が来そうだからキャッシュポジションを多めに持つとか考えるのが意味ないとわかります

実力と成長力がある企業の株は短期的には低迷するかもですが、長期的に見れば多くのリターンを運んできてくれます

ビザは「コンタクトレスによる少額決済」「企業間決済」「利用できる国家の増加」の3つの成長要素があるので、今後数年は今までと同じような株価上昇が見込めると思っています。

9月にはホットランド(3196)を購入しました。

ホットランドに興味を持った理由は、最近になって街中で居酒屋形態の銀だこを多く見るようになったからです。

銀だこブランドを利用した居酒屋企業にシフトチェンジとまではいかないかもですが、新規の出店計画も多く、そこで売上利益の多くを稼ごうという意欲が見えます。

(計画通りの用地や人材が確保できるかはわかりませんが)

さらに現在は成長力の無い株と市場で評価されているので、打診を入れるには悪くないタイミングかなと。

(信用売りがかなり積み上がってますし)

予想が外れても優待株なので下値は限定的でしょうし、業態転換に成功すれば一気に利が乗るので、ローリスクハイリターンな投資ができるかなと思いました。

ペッパーフードサービスのいきなりステーキみたいな動きをしてくれたら最高ですが・・・。

銀だこハイボール酒場御徒町店に視察に行ったりもしました。

山手線のガード下にある新しい店舗です

料理の値段は強気な設定で、近隣の立ち飲み店に比べると2~3割は高く感じましたが、客入りは悪く無かったので、銀だこブランドはかなり強いのかなと。

たこ焼きは4個で310円

牛ハラミ串2本480円は立ち飲みではかなり高いです

このきゅうりが290円なのもかなり高い

この値段だとコスパが悪く感じてしまって私は飲みには行かないけど、そういうお店の客入りが良いのならば利益率が高くなりますので、投資対象としては最高だと思います。

ホットランドの業績は良く、3Q決算はかなり良い数字に。

・平成30年12月期 第3四半期決算短信[日本基準](連結)

http://v4.eir-parts.net/v4Contents/View.aspx?cat=tdnet&sid=1639475

月次を見てるから予想はできたけど、3Qは2Qに比べてかなり改善しました。

翌日153円高(+11.86%)と爆上げしたのですが、ネットでは「意外過ぎる」と言う反応が大きく、「居酒屋業態へのシフトチェンジがそんなにうまく行っているのか!」みたいなのはありませんでした。

まだまだ株価のギャップはありそうです。

まとめ

・短期売買が下手

・業界の1位を買うこと

・事業の将来を予測するのではなく、成長率に注目すること

2012年から2017年の6年間の投資家生活で学んだことです。

急騰した銘柄とか欲しくなるのですが、材料だけの場合は絶対にスルーべきですし、利益が出ていても成長が鈍化すれば手放すべきです。

どの業界に注目するかは投資家としての能力以外の部分が必要で、様々な物からヒントをもらおうと言う意識を常に持っていないとダメだと思います。

コメント